遅延損害金(延滞利息)とは?普通の利息とどう違うの?

遅延損害金とは何か、わかりやすく解説します。遅延損害金は延滞利息や遅延利息とも呼ばれますが、普通の利息とは別物です。普通の利息と遅延損害金の違いや、上限利率について定めた利息制限法の定めについて、遅延損害金の計算方法や遅延損害金を発生させない方法・増やさない方法についてもまとめました。すでに発生している遅延損害金でも、債務整理によりカットできることがあります。

目次

遅延損害金(延滞利息)とは?普通の利息との違い

遅延損害金とは、借金の返済が一日でも遅れると発生する、いわば借金を遅延したペナルティーのお金です。一般に「延滞利息」とも言われるので通常の利息と混同しがちですが、この二つは全くの別物です。通常の利息は金融機関や貸金業者からお金を借りることで発生するのに対し、遅延損害金は借金の支払いが滞らない限りは発生しません。

それ以外にも、普通の利息と遅延損害金には以下のような違いがあります。

法的性質

通常の利息は借金の契約、法律用語でいう金銭消費貸借契約によって発生します。当事者間で利息を取るという約束をしなかった場合は、利息は支払う必要がありません。

他方、遅延損害金は期日までに借金の返済をしないという約束違反、法律用語でいう債務不履行により発生します。債務不履行とは、お金を支払う義務(債務)があるのに期限までに支払わなかったという事実(不履行)のことです。契約時に遅延損害金に関する取り決めをしなかった場合でも、法律に定められた利率を支払う必要があります。

対象となる期間と範囲

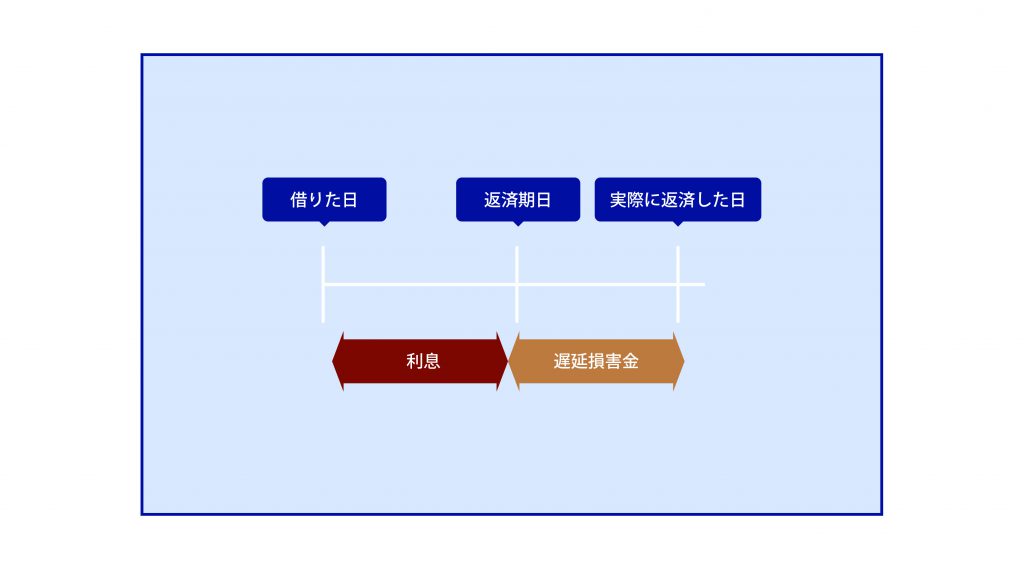

利息と遅延損害金は同時に発生することはなく、同じ期間に二重に発生することはありません。利息は借りた日から返済期日まで発生するのに対し、遅延損害金は返済期日の翌日から、お金を実際に返す日まで発生し続けます。

例えば、100万円のお金を15%の利息で借りて、5月31日までに返さなくてはならなかったとします。しかし、期限を過ぎてもお金が返せず、実際に返済するのが6月30日になったとします。この場合、元本である100万円のほかに利息が15万円つき、さらに一か月支払いが遅れた分の遅延損害金を支払わなくてはなりません。

上限利率

通常の利息も、遅延損害金も、どちらも当事者間の契約によって利率を定めることができます。しかしながら、「この利率までは取っていいが、それを超えると法律違反となる利率」すなわち上限利率については、通常の利息と遅延損害金ではルールが異なります。

通常の利息の場合、利息制限法1条により、借金の元本が10万円未満であれば年20%、10万円以上100万円未満であれば年18%、100万円以上であれば年15%が上限金利となります。

遅延損害金については、原則としては利息制限法4条1項により、上限利率は借入金額にかかわらず年14.6%となっています。例えば、住宅ローンや、クレジットカードのショッピング枠利用の場合などは、遅延損害金の利率を14.6%と定めていることがあります。しかし、しかし、消費者金融などから借り入れした場合、利息制限法7条1項により、遅延損害金の上限利率は年20%となっています。

つまり、消費者金融から100万円以上の借金をした場合、通常の利息は最高でも年15%ですが、この借金の返済を遅延してしまった場合、遅延損害金は最高で年20%とられる可能性があるのです。

ご自身の借金の遅延損害金の利率については、契約書に定めがありますので、確認してみてください。

以下に、遅延損害金(延滞利息)と普通の利息との違いについてまとめました。

利息制限法とは?

利息制限法とは、借金から発生する利息や、遅延損害金(延滞利息)の利率に上限を設けることによって、違法な高金利から消費者を保護しようという法律です。

【利息に上限利率を設ける理由】

基本的に、お金を貸す側と借りる側では、困っている借りる側のほうが立場は弱いものです。仮に、お金の貸し借りの契約で、利息や遅延損害金の割合を当事者で自由に決めていいことにすると、お金を貸す方が一方的に自分に有利になるように高い利率で契約条項を設定し、その高金利に応じる消費者だけにお金を貸し出すことになりかねません。

一定規模の事業の経営や住宅の購入に借金は欠かせないので、借金の利息が高金利過ぎるとお金が借りられなくなって消費者は困ってしまいます。また、無理して高金利の借金をすると、借金を返せなくなり、自己破産や個人再生などの債務整理手続きをとる人が増えます。その結果、借金の不払いが多発して社会の仕組みがうまく立ち行かなくなり、お金を貸した側もお金を返してもらえないので、困ってしまいます。このような事態を防ぐために設けられたのが利息制限法です。

かつては、利息制限法の上限利率には罰則規定がなく、出資法という、より高金利の上限利率が規定され、違反者には罰則があった法律に準拠して金利を設定することが、事実上認められていた時代がありました。これをグレーゾーン金利と言います。今では、法改正によってグレーゾーン金利はなくなり、利息の上限金利は以下のように定められています。

借入金額10万円未満→年20%

10万円以上100万円未満→年18%

100万円以上→年15%

消費者金融などの金融機関から借りた場合だけではなく、個人間のお金の貸し借りにおいても、利息制限法は適用されます。仮に、個人間で「100万円の借金を一年後に130万円にして返す」という契約をしても、利息制限法に定められた利率である115万円を超える分の利息は無効となります。借りた人が約束通り130万円を支払っていた場合、15万円は返してもらえます。

【遅延損害金・延滞利息に上限利率を設ける理由】

遅延損害金についても、借りた側がいくら契約に違反してお金を期限までに支払わなかったと言っても、あまりにも高額な遅延損害金を請求することは社会通念上許されません。そのため、遅延損害金についても、利息制限法に上限利率が定められています。事項で詳しく解説します。

遅延損害金の上限利率

利息の上限金利は、企業から借りた場合、原則として借入金額にかかわらず年14.6%ですが、消費者金融からの借金の場合は年20%まで設定することが可能です。

お金を借りる際、個人間の貸し借りなどで遅延損害金の合意をしなかった場合、遅延損害金は法律の定めに従って支払う必要があります。これを法定利率と言い、いつの時点で遅延損害金が発生したかによって利率が違ってきます。これは、法定利率について近年、法改正があったからです。

遅延損害金が2020年3月31日以前に発生→法定利率…年5%

遅延損害金が2020年4月1日~2023年3月31日までに発生→法定利率…年3%

遅延損害金が2023年4月1日以降に発生→法定利率は年によって変動する

詳しくは、法務省の「法定利率に関する見直し(https://www.moj.go.jp/content/001255624.pdf)」をご覧ください。

通常、銀行などの金融機関や消費者金融等の企業からお金を借りる時は、契約書に遅延損害金や延滞利息の利率について定めがあります。これを「約定利率」と言い、約定利率が定められている場合は法定利率よりも約定利率が優先されます。利息制限法における遅延損害金の上限利率は、この約定利率の上限について定めたものです。

【利息制限法4条1項】

金銭を目的とする消費貸借上の債務の不履行による賠償額の予定は、その賠償額の元本に対する割合が第一条に規定する率の一・四六倍を超えるときは、その超過部分について、無効とする。

この条文により、お金の借金の遅延損害金の上限利率は、原則として14.6%であることが分かります。

しかしながら、消費者金融など、営業的金銭消費貸借を行っている企業からお金を借りた場合は、例外的に遅延損害金を20%まで定めることが許されています。

【利息制限法7条1項】

第四条第一項の規定にかかわらず、営業的金銭消費貸借上の債務の不履行による賠償額の予定は、その賠償額の元本に対する割合が年二割を超えるときは、その超過部分について、無効とする。

そのため、消費者金融でお金を借りた場合、遅延損害金の約定利率を利息制限法の上限に近い20%付近に定めているケースが多くなっています。

遅延損害金の計算方法

遅延損害金は次の計算式で求められます。

遅延損害金の金額=元金の残高×遅延損害金の利率(年利)÷年間日数(通常365日、うるう年の場合は366日)×遅延日数

例えば、現在借金の元本が50万円未払いで、遅延損害金の利率は20%、遅延日数は50日とします。

この場合、遅延損害金の金額は、以下のようになります。

50万円×20%÷365×100日=2万7,397円

遅延損害金が発生するのはどういう時?

法律上、約束した返済期日までに決まった金額を返済できないと、翌日から遅延損害金が発生します。消費者金融からの借金の場合、年20%近くの高額の遅延損害金が発生するおそれがありますので、遅延はできるだけしないに越したことはありません。

とはいえ、現実に遅延損害金を請求するかどうかは、お金を貸した側の意向によります。約束通りの返済ができない場合は、事前に連絡を取り、返済ができない理由や返済ができる時期のめどなどを伝えておくと、事情を汲んでくれるかもしれません。

金融機関や貸金業者などの企業相手で、遅延損害金を免除してもらえる可能性は高くありませんが、天変地異など不可抗力な事態や、社会通念上お金が支払えなくともやむをえない理由があれば、借金の返済期日の先延ばしや、遅延損害金の免除に応じてくれる可能性があります。早めに貸主に相談しましょう。

また、遅延損害金は税金にも発生します。税金の支払いが遅れそうになったら、できるだけ早急に税務署に相談してください。

遅延損害金を発生させない方法と増やさない方法

借金の返済を遅延しないことが最も基本的で重要ですが、借金返済を遅延させてしまった後でも遅延損害金をカットできる・あるいはこれ以上増やさないようにできる方法はあります。「債務整理」と「消滅時効の援用」です。

債務整理

借金の返済に困っている人のために、国が認めた借金の整理や減額・免除のための手続きがあり、これを債務整理と呼んでいます。代表的な債務整理には、任意整理・個人再生・自己破産があります。債務整理を弁護士に依頼すると、借金の督促が止まりますので、既に借金の返済を遅延してしまっている人は早めに相談されることをお勧めします。

任意整理

任意整理とは、弁護士に依頼して、借金の貸主と弁護士が私的に交渉することにより、利息や遅延損害金などのカットや、借金返済計画のリスケジュールをしてもらう手続きです。

原則として元本はカットできませんが、借主が個人的に交渉する場合に比べて、遅延損害金をカットできる可能性は高まります。※遅延損害金が必ずカットできるというわけではありません。

個人再生

裁判所で手続きをして、遅延損害金を含む借金を5分の1程度(最大10分の1)に大幅に減額できます。将来にわたって継続して収入がある人のための手続きで、特則を利用すれば、住宅ローン付きの家を残したまま借金を減額できます。ただし、手続きが複雑なので、弁護士に依頼して行うことになるでしょう。

自己破産

裁判所で手続きをして、借金を帳消しにしてもらいます。ただし、家財道具などの生活用品を除く一定金額以上の財産は裁判所により処分・換価されてしまいます。借金の金額が大きすぎる人や無収入の人でも可能な借金整理手続きです。

※税金は債務整理できない

税金は債務整理できませんので、他の債務より優先的に支払い、支払えないときはできるだけ早く税務署に相談してください。

【消滅時効の援用】

お金を借りてから5年間、貸主から借金も遅延損害金も一切請求されていなかった場合、「消滅時効」を主張できるケースがあります。通常、金融機関やカード会社、貸金業者などが、借金返済を遅延しているのに請求をしてこないケースは考えられません。しかし、何かの理由で貸主側が5年以上請求をしてこなかった場合、5年経ってから相手が突然請求してきても、時効を援用する意思表示をすれば、借金は消滅します。

このような場合、借りた側が、借金があることを認めるような言動をすると時効を援用できなくなりますので、注意してください。

東京弁護士会 登録番号 53737

困っている人を助けたい、という想いから弁護士を志しました。

女性でも相談しやすい環境をご用意していますので、お気軽にご相談ください。

【経歴】

明治大学法学部卒

明治大学法科大学院修了

東京弁護士会所属(司法修習68期)