任意整理とは

任意整理とは,弁護士に依頼して,お金を借りた金融機関等と借金の減額交渉を行う手続きです。任意整理は借金問題の解決方法としてもっともよく利用されています。任意整理の詳しい意味や,メリットとデメリット,任意整理が可能な条件や流れなどについてわかりやすく解説します。任意整理の成功例や,任意整理によって生活がどう変わるかについても紹介します。

目次

任意整理とは?

任意整理とは,原則としては,和解後の借金の利息をカットしたうえで,元本を3~5年の分割払いで支払いきれるよう返済計画を調整する手続きです。弁護士と貸金業者等の金融機関の私的な交渉により借金の負担軽減をする方法で,裁判所のような公的機関を通す手続きではなく(場合によっては訴訟をされるケースも有り),任意の話し合いで借金問題を解決することから,任意整理と呼ばれています。

借金問題の法律的な解決方法である「債務整理」の中で,もっともよく利用されている手続きです。

※債務…借金を返済する義務のこと

債務者…借金を返済する義務のある人

債権者…金融機関など,借金を返してもらう権利のある人

【任意整理がよく利用される理由】

任意整理は,債務整理の中ではもっとも社会的な影響が少なく,家族や会社に知られずに行うことも可能です。先程,任意整理をする人の数を「推定」として紹介しましたが,裁判所という公的機関を通す手続きと違って,秘匿性の高い私的な手続きのため,推定によるデータしか存在しないのです。

また,私的な手続きであっても,任意整理を弁護士に依頼することで,金融機関からの督促を止めることができるという法的な効果も発生します。返済を遅滞し,取り立てがストレスになっていた人には大きなメリットです。

しかし,任意整理は裁判所を通す個人再生や自己破産に比べ,減額できる借金の割合が比較的小さく,原則として元本は支払わなくてはなりません。

【任意整理とその他の債務整理の関係】

借金問題を解決する際には,まず,借金に困っている方の個々の状況を踏まえたうえで,(1)任意整理で解決できそうであれば任意整理を,(2)より大幅な借金減額や借金の帳消しが必要なケースでは,個人再生や自己破産を検討することになります。

借金問題が軽いうちであれば,(1)の任意整理で解決できる可能性が高まり,社会的な影響を最小限におさえることができます。そのため,借金に困ったら早めに専門家に相談されることをお勧めします。

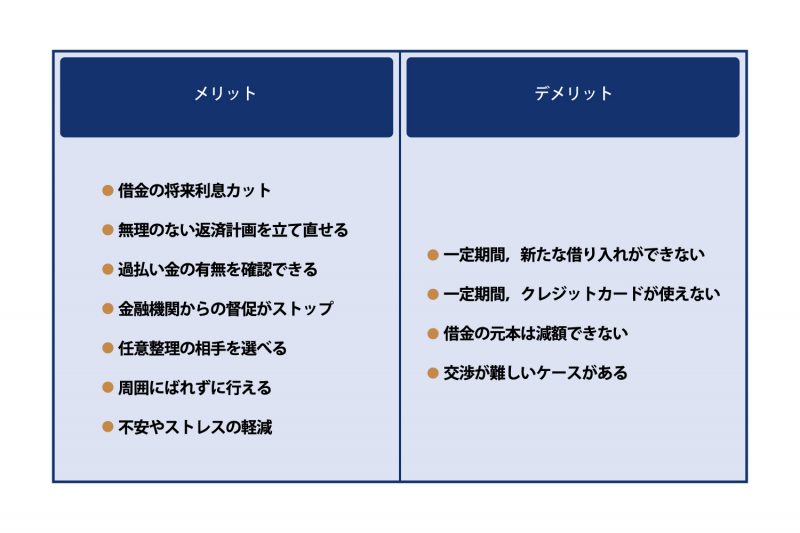

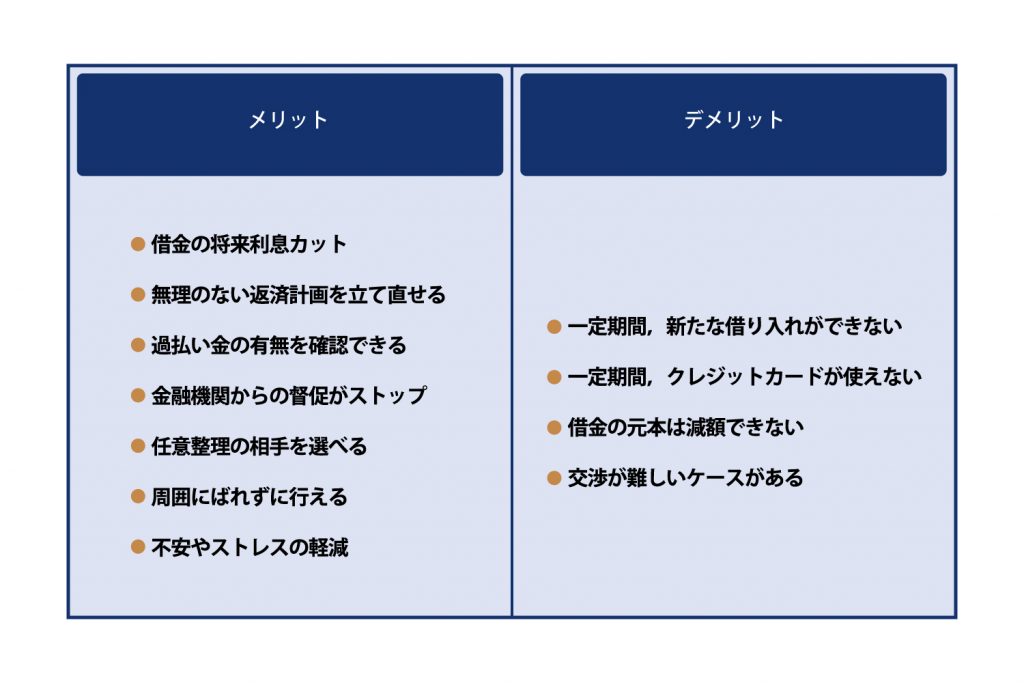

任意整理のメリットとデメリットは?

【任意整理の7つのメリット】

(1)借金の将来利息がカットされ,元本のみを返済すればよくなる

借金問題においては,利息の負担が想像以上に大きく,利息の返済に苦しむ人が少なくありません。任意整理においては,原則として,これから支払うはずだった将来利息をカットできます。元本の返済は必要ですが,これだけでも負担が大きく減ったと感じる人が多くいます。

(2)無理のない返済計画を立て直せる

任意整理をすれば借金の返済計画をリスケジュールできるため,現在の収入から生活費を差し引いた金額(可処分所得)の中から,現実的な借金返済計画を立てることができます。

(3)過払い金があるかどうか確認できる

過払い金とは,過去に行った借金の返済のうち,利息制限法の上限金利よりも多く支払いすぎていた利息のことです。任意整理を弁護士に依頼すると,引き直し計算を行うことにより,過払い金の有無と正確な金額を調べることができます。

平成22年以上前に借金をしたことがある人は,過払い金が存在する可能性があります。多い人では100万円以上発生していることもあり,過払い金により借金の元本を大幅に減額できたり,あるいは払いすぎた分を現金として取り戻すことも可能になります。

(4)督促や業者からの連絡がストップする

任意整理を依頼すると,弁護士は各金融機関や業者に受任通知を発し,これを受け取った金融機関等は以後,債務者に直接の督促や連絡ができなくなります。

(5)任意整理する相手を選べる

任意整理の場合,例えば,「勤め先からの借金は全て支払いたい」「車のローンは支払いたい」といった理由で,借金減額交渉の対象から特定の債権者を外すことが可能です。これにより,勤め先に債務整理の事実を知られずに済み,ローン中の車も引き上げられることなく,今まで通り利用し続けることができます。

個人再生や自己破産の場合,全債権者を対象にするため,任意整理のように対象を選ぶことはできません。

(6)社会的な影響を最小限におさえることができる

任意整理は,会社や家族,周囲の友人等に知られずに借金問題を解決できることがあります。秘密にしておきたい旨を弁護士に相談しましょう。

また,個人再生や自己破産の場合,官報に名前や住所が載る,すべての債権者に通知が行くなど,社会的影響が大きくなります。任意整理にこうしたデメリットはありません。

加えて,債務整理をすると信用情報機関の記録に事故情報として記載されますが,任意整理のほうが,個人再生や自己破産よりも記録される期間が少なくて済みます。(任意整理は5年程度,個人再生や自己破産は7~10年程度)

(7)不安やストレスの軽減

取り立てのストップや,無理のない返済計画の立て直しにより,将来を見通すことができるようになり,現在抱えている不安やストレスが軽減されます。また,抱えていた金銭トラブルを専門家に相談すること自体が,心の負担の軽減になることがあります。

【任意整理の4つのデメリット】

(1)信用情報機関に記録が残る(ブラックリスト入り)

任意整理を行うと,信用情報機関という,加盟する会員会社から登録される信用情報(お金の貸し借りの情報)を,管理・提供する機関に記録が残ってしまい,この記録が記載されている間は新たな借金が難しくなります。任意整理の最大のデメリットですが,他の債務整理の場合でも必ず発生するデメリットです。

信用情報機関に債務整理の情報が記載されることを「ブラックリスト入り」ということがあります。

この機関の記録は,閲覧が厳しく管理されています。金融機関であってもお金を貸しつける審査の際に,信用情報を参照するという目的以外には,閲覧することはできません。

(2)クレジットカードが使えなくなる

ブ ラックリスト入りすると,記録がある期間は,クレジットカードの利用が制限される可能性が高いです。また,携帯電話やスマートフォンの分割払い購入に影響が出るケースもあります。

信用情報機関の情報は,クレジットカードの作成や利用の際にもカード会社に閲覧されます。クレジットカードは立て替え払いなので,借金と同様,個人の信用状態が重要になるからです。任意整理の際は,利用する決済手段をクレジットカード以外の方法に変える必要があります。

(3)他の債務整理方法に比べて減額幅が小さい

裁判所を通じて行う手続きと違い,任意整理は原則として借金を大きく減額できません。現在の収入に照らして借金の額が高すぎる場合は,個人再生や自己破産を選択することになります。また,継続的な収入がない人は任意整理ができません。

(4)交渉が難しいケースがある

任意整理は私的な話し合いによる解決方法のため,債権者によっては話し合いが難しかったり,和解条件が厳しかったりして交渉が決裂することがあります。その場合は,裁判所を通じた手続きを利用するしかありません。日本学生支援機構の奨学金など,債権者が任意整理の話し合いに応じてくれない借入先もあります。

任意整理ができる3つの条件は?

(1)安定的に収入があること

任意整理を行うためには,将来にわたって継続して安定的な収入が得られることが必要になります。任意整理の場合は,3~5年かけて借金の元本を支払っていかなくてはなりません。したがって,無職の人や,収入が不安定で借金の返済を続けていける見込みがない人は任意整理を行うことができません。

一方で,本人に収入がなくとも,配偶者や同居家族に安定した収入があり,協力を得ることができれば,任意整理を行うことができます。

(2)払えなくて困っているのが借金であること

税金や社会保険料,罰金,不法行為の損害賠償金,子供の養育費などのお金は任意整理することができません。任意整理で減額が可能なのは,金融機関からの住宅ローンなどの借金,消費者金融,カード会社からの借金,キャッシングなどになります。また,個人間での借金についても任意整理が困難なケースが多々あります。

(3)一度以上返済していること

任意整理は,私的な話し合いによる借金解決手段なので,債務者の借入状況や返済状況について債権者が悪い印象を持っている場合は,交渉が決裂することがあります。例えば,借金を一度も返済していないなどまじめにお金を返済する姿勢が見受けられない場合や,重大な換金行為など契約違反がある場合です。任意整理による解決を望む場合は,頭金が必要であったり,返済回数が少なくなったりというリスクがあることに注意が必要です。

任意整理手続きの流れは?

任意整理はおよそ6ヶ月で手続きが完了します。しかし,弁護士費用の積立が予定通り進まなかったり,債権者との交渉が難航した場合などは,これよりも長引くことがあります。

(1)任意整理で解決可能かどうか,状況を整理・確認

一か月の収入と支出から,可処分所得のうち毎月どのくらいの額を返済に充てられるのか,現実的な金額を算出します。借金総額を確認し,3~5年の分割払いで借金の元本を支払いきれるかどうかを検討します。一部の債務のみ任意整理する場合は,状況に応じて選択をしていきます。

(2)受任通知の発送

任意整理の対象とした相手に,弁護士が任意整理を受任したことを知らせる通知を発送します。あわせて,これまでの取引履歴の開示を求めます。受任通知が届いた金融機関等は,これ以降,債務者に対して直接取り立てや連絡をすることができなくなります(訴訟提起や差押えは除く)。

(3)引き直し計算

債権者から届いた取引履歴を使って,借金の正確な総額を確定します。払いすぎた利息がなかったかを引き直し計算をして調べ,過払い金の有無を確認します。

(4)債権者との交渉

引き直し計算で得た正確な借金残高をもとに,任意整理が可能かどうかを再確認し,債権者と返済内容(期間・金額等)について交渉を行います。

(5)合意書・和解書

債権者との交渉が成立したら,合意内容を書面にまとめます。以降は書面の内容にしたがって借金返済を行います。

任意整理後の生活はどう変わる?

(1)約束に従って3~5年の間返済を続けなくてはならない

和解内容に従って,3~5年間返済をすることで,完済となります。ほとんどの場合,和解内容に懈怠条項(2回分支払いが遅れたら一括請求をされる,というものが通常)がありますので,しっかり返済をしていくことが重要になります。

(2)原則5年間は新たな借り入れができない

信用情報機関に事故情報が載っている5年間は,新たな借り入れ,ローン,キャッシングはできません。また,クレジットカードが利用できない,作成できない,スマートフォン等の分割払い購入ができないというデメリットもあります。

コロナ禍によるオンラインショッピングの普及や,感染症予防の観点からキャッシュレス決済の重要性が増す中では,クレジットカードが使えないのは特に不便な点です。代替案としては,デビットカード(銀行口座からすぐにお金を引き落とす仕組み)というものがあり,利用されている方も多いです。

(3)自分がブラックリスト入りしても家族に影響はない

お金の貸し借りの記録は,あくまで個人の情報が記載されます。債務整理した本人の情報のみに影響がありますので,配偶者を含めて家族には影響はありません(家族が連帯保証人になっているケースや家族カードなどは除く)。家族は今まで通り,クレジットカードを使ったり,借り入れを行ったりできます。

任意整理の成功事例

【事例・1】300万円以上あった借金が100万円も減額された(50代・男性)

昔からずっと借入をしていて,正確な知識がないまま返済を続けていました。しかし,毎月返済しても借金額は利息で膨らむ一方でした。コロナによる収入減でこのまま借金を返済し続けていけるのか,不安になり,弁護士に相談しました。私の場合は過払が発生していたため,100万円近く借金が減り,心がぐっと楽になりました。

【事例・2】毎月の返済額が6万円から3万円ほどに減りました(40代・女性)

借金額は160万ほどでした。返済額は毎月6万円を超え,自分では払えると思っていたものの,想像以上に返済がきつくて悩んでいました。別の金融機関から借りて返そうかとも思いましたが,それは世にいう多重債務なのではないかと思い,その前に弁護士に相談しました。任意整理により毎月の支払額は3万円に抑えられ,これなら完済できそうです。

東京弁護士会 登録番号 53737

困っている人を助けたい、という想いから弁護士を志しました。

女性でも相談しやすい環境をご用意していますので、お気軽にご相談ください。

【経歴】

明治大学法学部卒

明治大学法科大学院修了

東京弁護士会所属(司法修習68期)